|

案例:近日,市地税局在对辖区内A企业进行检查中发现,A企业自用房产账载房产原值100万,为取得土地使用权支付的价款、开发土地发生的成本费用共50万,A企业总占地面积8000平方米,自用房产建筑面积6200平方米。A企业按照应纳房产税税额=应税房产原值×(1-30%)×1.2%计算缴纳了8400元房产税(1000000×70%×1.2%=8400元)。企业会计人员同时给出了计算依据: (1)《中华人民共和国房产税暂行条例》(国发〔1986〕90号)第三条:“房产税依照房产原值一次减除10%至30%后的余值计算缴纳。具体减除幅度,由省、自治区、直辖市人民政府规定。” (2)《中华人民共和国房产税暂行条例》(国发〔1986〕90号)第四条:“房产税的税率,依照房产余值计算缴纳的,税率为1.2%;依照房产租金收入计算缴纳的,税率为12%。” (3)《山东省房产税征收管理暂行办法》(鲁地税三字〔1998〕第9号)第五条:“房产税依照房产原值一次减除百分之三十后的余值计算缴纳,没有房产原值作为计税依据的,由房产所在地的地税机关参照同类房产核定,房产出租的,以房产租金收入为房产税的计税依据。” 那么,A企业在计算缴纳房产税时有没有错误呢?下面快学会计小编为大家解答: 房产原值均应包含地价。 政策依据 A企业会计人员给出的规定均为有效条款,只是关于“房产原值”的规定有了新的变化: 根据《财政部 国家税务总局关于安置残疾人就业单位城镇土地使用税等政策的通知》(财税〔2010〕121号)第三条关于将地价计入房产原值征收房产税问题中规定:“对按照房产原值计税的房产,无论会计上如何核算,房产原值均应包含地价,包括为取得土地使用权支付的价款、开发土地发生的成本费用等。宗地容积率低于0.5的,按房产建筑面积的2倍计算土地面积并据此确定计入房产原值的地价。” 关于宗地容积率,应当这样理解:宗地容积率高于或等于0.5的,一律按照地价全额计入房产原值计征房产税,包括为取得土地使用权支付的价款、开发土地发生的成本费用等;宗地容积率低于0.5的,按房产建筑面积的2倍计算土地面积并据此确定计入房产原值的地价。 了解完政策,让我们再来算一算A企业的房产税应纳税额。 A企业宗地容积率为0.775(6200÷8000=0.775),高于0.5,应当将地价全额计入房产原值计征房产税。因此,A企业取得土地使用权支付的价款、开发土地所发生的成本费用50万应计入房产原值,按150万应税房产原值计算申报缴纳房产税。应纳税额=1500000×70%×1.2%=12600元。 关于会计学习方面的知识点没听够!?那就关注公众号会计学堂「微信号acc5com」吧,还可与后台答疑老师在线互动哦~ 转载请注明出自别墅设计网:https://tuzhizhijia.com/ 千套别墅设计带别墅图片 |

乡下二层楼房住宅设计图纸及效果图,农村二层小洋楼

占地:140平方米

乡下二层楼房住宅设计图纸及效果图,农村二层小洋楼

占地:140平方米

农村二层带阁楼四间别墅设计图,外观美观,户型实用

占地:175平方米

农村二层带阁楼四间别墅设计图,外观美观,户型实用

占地:175平方米

多卧室复式二层别墅房屋设计图,含外观效果图

占地:175平方米

多卧室复式二层别墅房屋设计图,含外观效果图

占地:175平方米

新农村现代简约别墅建筑设计图纸(含外观效果图),28万左右

占地:107平方米

新农村现代简约别墅建筑设计图纸(含外观效果图),28万左右

占地:107平方米

新农村三层自建楼房设计图,带大露台,外观大气

占地:136平方米

新农村三层自建楼房设计图,带大露台,外观大气

占地:136平方米

农村四层楼房双拼别墅设计全套施工图,外观低调有内涵

占地:187平方米

农村四层楼房双拼别墅设计全套施工图,外观低调有内涵

占地:187平方米

30万左右的新农村自建三层别墅施工设计图纸及效果图

占地:148平方米

30万左右的新农村自建三层别墅施工设计图纸及效果图

占地:148平方米

乡村自建独栋三层别墅楼房设计图,预算30万内

占地:120平方米

乡村自建独栋三层别墅楼房设计图,预算30万内

占地:120平方米

带地下室二层精致欧式小别墅设计图,占地160平米左右

占地:160平方米

带地下室二层精致欧式小别墅设计图,占地160平米左右

占地:160平方米

15万左右新中式二层别墅设计图平面图,占地110平米左右

占地:110平方米

15万左右新中式二层别墅设计图平面图,占地110平米左右

占地:110平方米

房屋下水管道渗水、漏水、被堵返水,业主到底该找谁?谁负责?

阅读次数:4370次

房屋下水管道渗水、漏水、被堵返水,业主到底该找谁?谁负责?

阅读次数:4370次

轻钢别墅的详细制作过程

阅读次数:1621次

轻钢别墅的详细制作过程

阅读次数:1621次

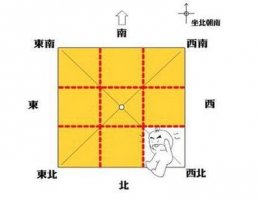

房屋缺角都影响哪些方面?

阅读次数:1378次

房屋缺角都影响哪些方面?

阅读次数:1378次

500平独栋别墅设计,优雅的古典之路

阅读次数:1254次

500平独栋别墅设计,优雅的古典之路

阅读次数:1254次

房屋公摊面积问题引热议:买100平住70平?取暖费、物业费该不该

阅读次数:612次

房屋公摊面积问题引热议:买100平住70平?取暖费、物业费该不该

阅读次数:612次

40款超美的别墅大门,快来收藏吧!

阅读次数:342次

40款超美的别墅大门,快来收藏吧!

阅读次数:342次

硅藻泥为什么适用于别墅?

阅读次数:269次

硅藻泥为什么适用于别墅?

阅读次数:269次

房屋拆迁补偿是按户口人数补,还是按面积补?!

阅读次数:244次

房屋拆迁补偿是按户口人数补,还是按面积补?!

阅读次数:244次